投資を始める前に知っておくべき基礎知識!

大好きな兄の死後、親友の心音から保険について話を聞くことにした玲奈。

保険の話を聞いて、玲奈はあることに興味を持ち始め…

クリエイティブ業界で転職する際などに実績をアピールするための作品集として使われるイメージのあるポートフォリオ。

しかし、金融用語としてのポートフォリオとは資産運用の組み合わせを示し、運用対象を一つにせずできるだけ運用先を分散させ、リスクを回避することです。

なぜ資産を複数に分散させる必要があるのでしょうか。

それは資産を現金だけで持つことにリスクがあるからです!

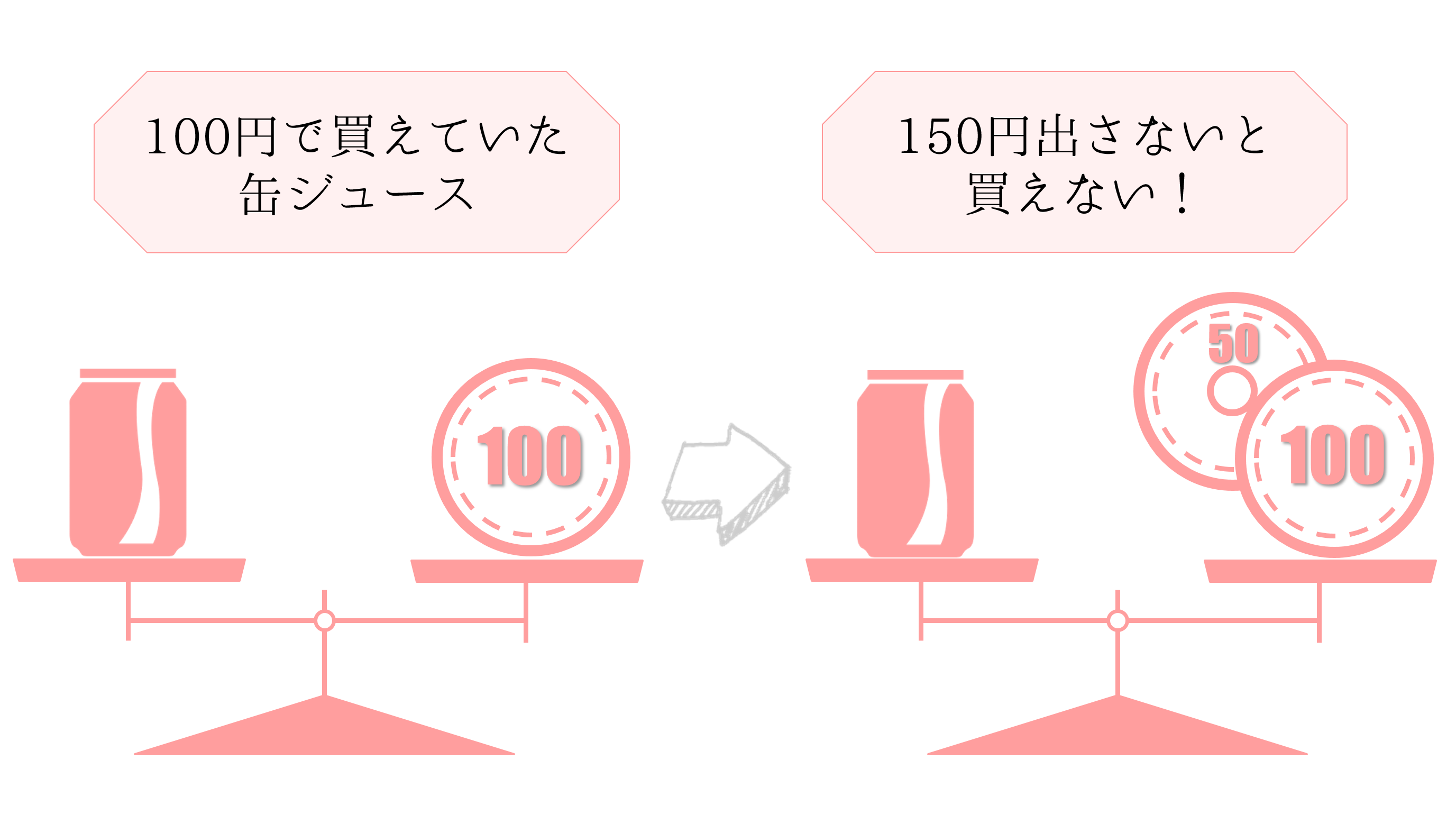

現金のリスクとして挙げられるのがインフレです。

インフレとは、「インフレーション」の略で、モノやサービスの物価が上昇する経済現象のことを差し、その際にはお金の価値が下がっていることになります。

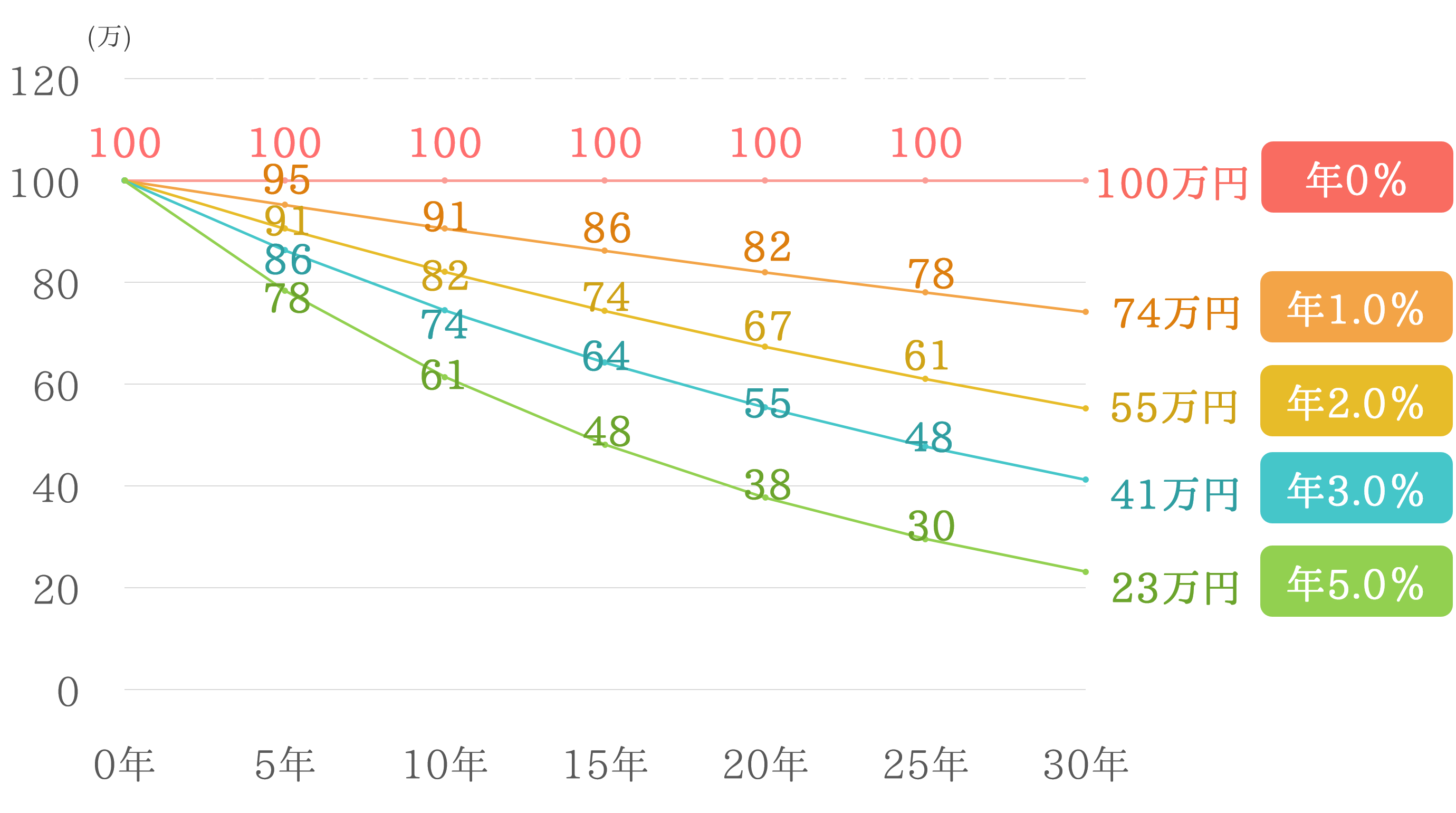

現在、アベノミクス(安倍内閣による経済政策)では、「2%のインフレ目標」を掲げています。インフレ率2%が達成した場合、物価が毎年2%ずつ上昇していくということなので、反対に現金の価値は毎年2%ずつ下がっていくことになります。

100万円を現金で持っていた場合、5年後には91万円、10年後には82万円というように、資産を現金だけで持っているとお金の価値が減ってしまうのでリスクになるのです。

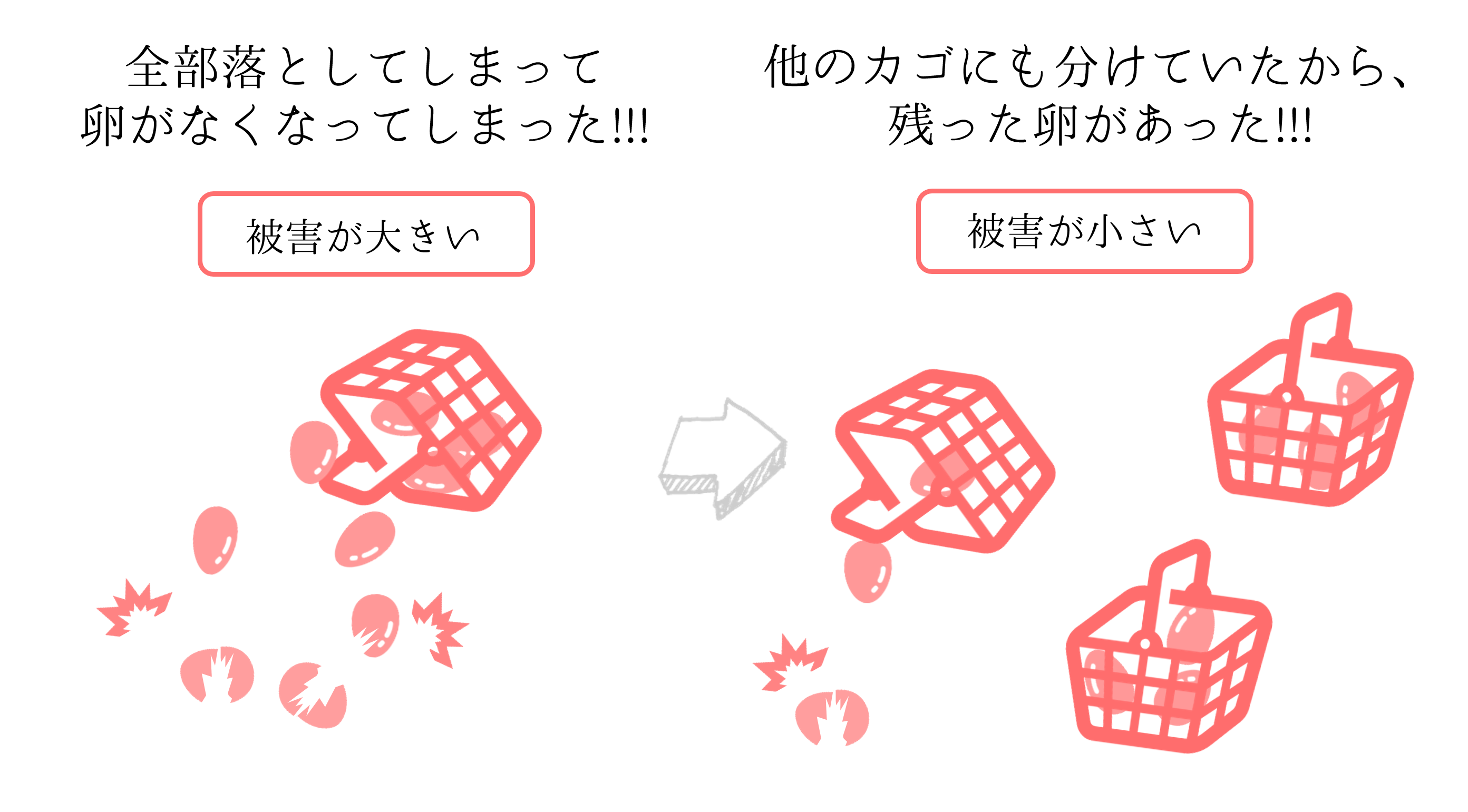

また、投資の中で「卵は一つのカゴに盛るな」という格言があります。

卵を一つのカゴに入れておくと、落としたときにすべての卵が割れてしまうことに例えて、分散投資の大切さを説く格言です。

格言のように、何かリスクが起こった場合、一つにまとめてしまっているとすべての資産に影響が出てしまうこともあります。

このように何らかのリスクに備えて現金以外にも資産を分散させることが必要なのです。

少しでも多くの資産を守る為には、分散先それぞれのリスク・メリットを知ることがとても重要です。

全体のバランスを考慮して、金融商品をうまく組み合わせましょう。

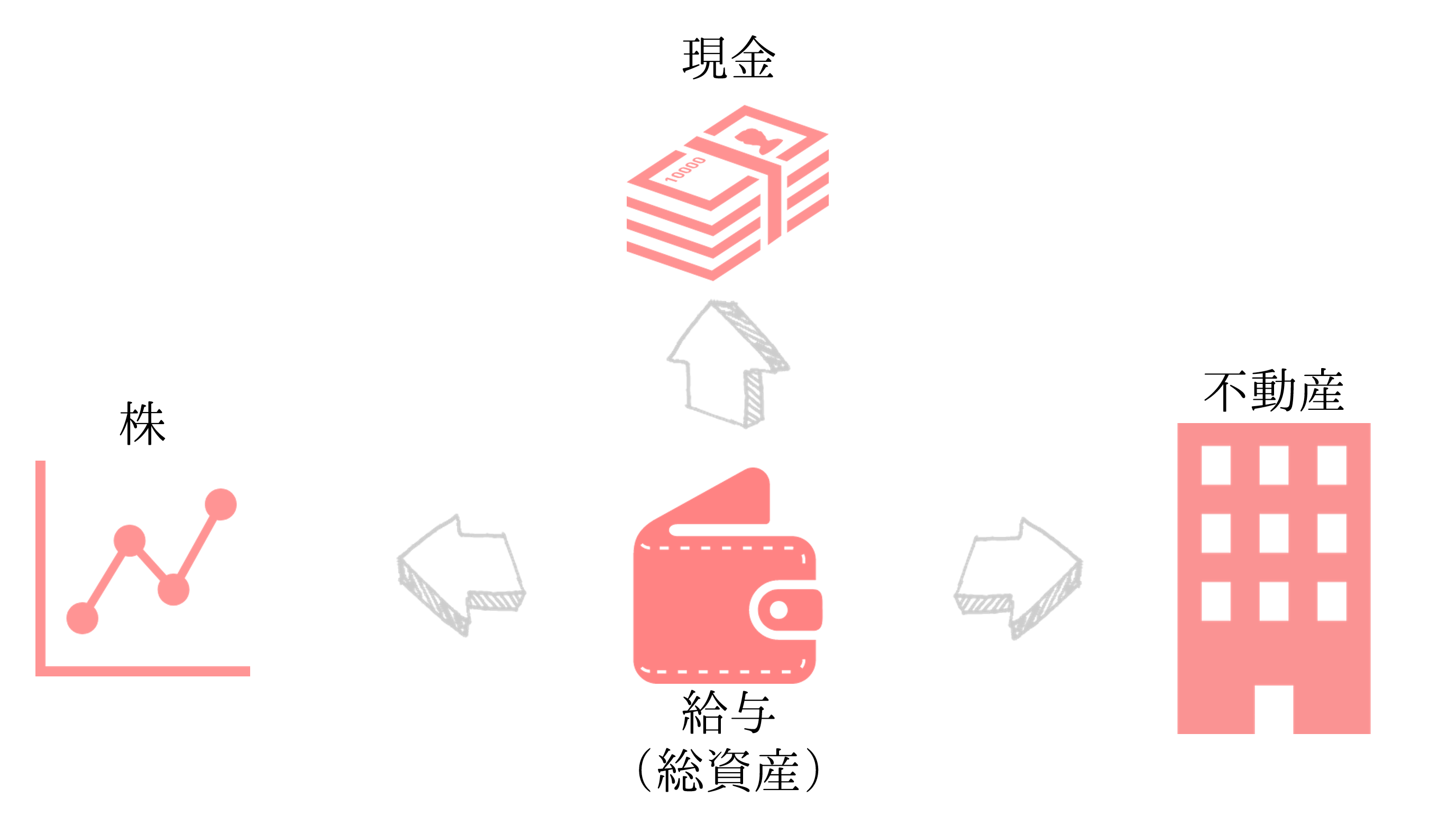

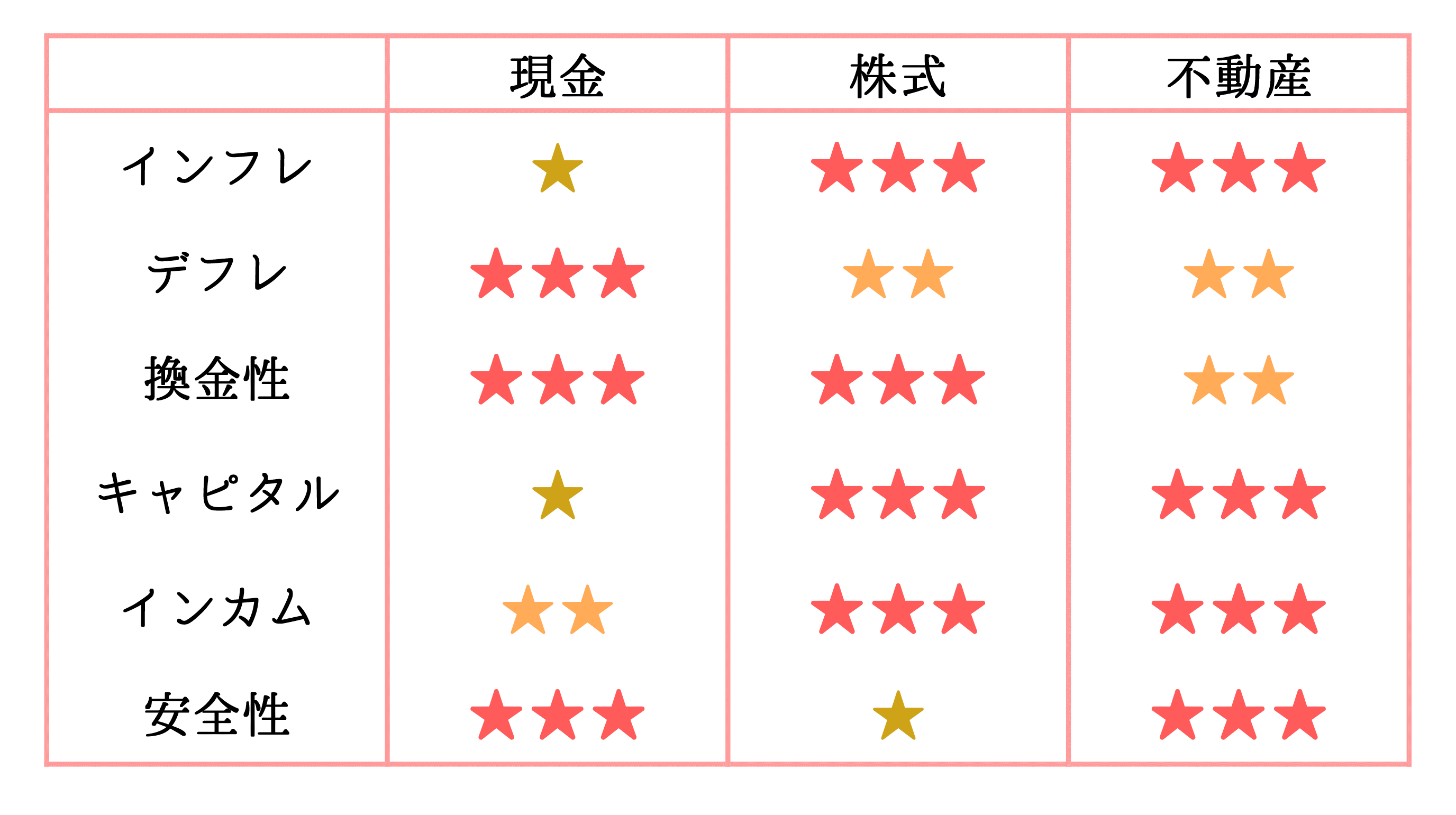

まずは現金以外の分散先として、株式投資と不動産投資を選んだ場合、リスクがどう分散されているのか見てみましょう!

インフレ時・デフレ時の強度や、キャピタルやインカムがどの位期待できるのか★の数で表しました。

★の多さの理由や、解説は以下になります。

インフレ(インフレーション)

モノやサービスの価値が、お金の価値より高くなること。

株や不動産は値上がりが期待できるが、現金は価値が下がってしまう。

デフレ(デフレーション)

モノやサービスの価値が、お金の価値より低くなること。

株の場合、持っている銘柄によって下落率が変わる。また不動産も所有するエリアによって下落率が異なる。

換金性

換金のしやすさのこと。

株は売値が分かっているため証券取引所が開いていていれば数日程度で換金でき、一方不動産は、取引価格が高額なため、最短でも1ヶ月程度かかる。

キャピタル(キャピタルゲイン)

売買によって得られる差益。

価格が低い時に購入して、高い価格の時に売ることでで売却益を得る。

インカム(インカムゲイン)

保有時に生じる利益。

株は保有している間、配当金や株主優待があり、不動産投資の場合は家賃収入がある。

安全性

株式は短期的に価格が変動するので大きなリターンを得られる側面、大きなリスクを背負う可能性がある。不動産は収益を目的とすれば安定的な家賃収入を得ることができる。

景気に連動するもの・しないもの、安全生が高いもの・低いものなど、メリット・リスクは商品それぞれで異なりますので、しっかりと商品の特性を知っておくことで自分に向いているのかどうか判断しましょう。

アンケートキャンペーンでの結果は以下となりました。

ご参加、ありがとうございました。